|

|

马上注册,享用更多功能,让你轻松玩转本论坛。

您需要 登录 才可以下载或查看,没有账号?立即注册

×

“回撤”如何面对

什么是“回撤”?

“回撤”是个谓语,前面隐含了一个主语。一般来说,没有人说“亏损回撤”的,我们说的“回撤”,通常指“股价回撤”、“市值回撤”、“净值回撤”和“盈利回撤”。

“股价回撤”是针对个股的,即股价从前期高点回落。“市值回撤”和“净值回撤”一般对应一个投资组合,我们可以简化地只讨论股票组合。一支或者多支个股的股价回落,引起市值或者净值回落。而“盈利回撤”的说法,其实是不准确的。在股票没有卖出之前,基金没有赎回之前,这笔投资并没有结束,没有所谓的“盈利”。所谓“盈利”只是“账面浮动盈利”。股价、市值或净值从高点的回落,造成了“账面浮动盈利”回撤。

绝大多数人是厌恶“回撤”的,那种感觉就像刚刚赚来已经放到包里的钱,又被掏了出去。“回撤”之所以让很多人难受,是因为人们在心中把“市值”等同于“银行活期存款余额”,把“账面浮动盈利”等同于“已经实现的盈利”。要想减轻甚至消除回撤带来的痛苦,首先需要在心理上有正确认识,把“市值”与“银行活期存款余额”区分开,把“账面浮动盈利”与“已经实现的盈利”区分开,把“可能可以避免的回撤”与“不可避免的回撤”区分开,并且采取一些必要的措施来减少“可能可以避免的回撤”。

那么股价为什么发生回撤?

股价回撤有五类原因。

第一类是单纯因为股价随机游走引起的回撤。任何一个具体的股价、市值和净值,都是精确的错误。这很像薛定谔的猫。当我们不去观察猫的时候,猫是既死又活的状态的叠加。当我们观察猫的时候,猫的状态就坍缩为生或者死唯一一种结果。只用一种具体结果去代表整体是错误的。在股市没有开市的时间,或者停牌期间,人们对公司股价的估量都是模糊的,各不相同的。股价是一个弥散的状态。一旦开始交易,公司的股价就坍缩为一个具体的值,并开始随机游走。其实,任何一个具体的交易价格,都不足以衡量公司价值,都只是从一个极小的角度反映公司价值。当我们有长期的、大量的交易价格时,才可以逐步接近公司价值的全貌。所以,单纯因为股价随机游走引起的回撤,是完全无法预测的,也没有必要去防范。

第二类是对个股短期高涨情绪回落引起的股价回撤。这多发生于个股股价短期冲高之后。这一类回撤很多人认为可以预测,即使长期看好也会依此来短期地做高抛,希望随后低吸进一步降低成本。这类操作有一定的正确的概率。但是,高涨的情绪可能会延续,也可能拉长时间跨度后被公司盈利增长追上。所以这种操作正确的概率就大打折扣。而且,高抛之后,理论上任何一个低于高抛位置的价位都值得接回,何时接回就显得很为难。另一种情况是,高抛之后股价继续上涨,是否要认错加价接回长期看好的股票就显得更加为难。绝大部分人是不愿意加价接回的,从此与当初长期看好的股票再无关联。所以,我们认为这一类回撤也很难预测的。我们建议不必去预测,也没有必要去防范。

第三类是公司业绩回落引起的股价回撤。有一些人已经不再对股价追涨杀跌,但是却对公司业绩追涨杀跌。公告业绩大增时,就加仓,公告业绩不如预期甚至下滑时,就减仓。殊不知,大牛股公司的业绩也不是年年季季高增长 的。而且,业绩只是公司经营在财务上的结果,依据业绩表现来加减仓,通常已经太晚了。这一类回撤,要区分将是长期业绩下滑还是短期业绩回落。如果是因为公司的经营或者外部环境出现了重大恶化,则一定要尽量避开。例如2010年后李宁多项经营战略出现重大失误,经营业绩连续下滑,股价大幅回撤。如果是因为行业特性,短期变化和会计处理引起的短期业绩波动,可以不去做预测和防范。

第四类是黑天鹅事件引发强烈悲观预期,造成的股价回撤。公司的经营过程中,往往会出现一些突如其来的黑天鹅事件,并带来股价的剧烈回撤。有的黑天鹅事件是影响深远的,根本性的。例如2008年三聚氰胺 事件,极大地改变了乳业 的市场格局和行业规则。有的黑天鹅事件却只是一个小插曲,例如“张三林”举报伊利事件,金螳螂朱兴良涉季建业案事件。黑天鹅事件造成的股价回撤,事前我们几乎无法预知和防范,但事后我们要持续关注事态发展,及时做出评估。有的可能不需要做出反应,有的需要尽快减仓(但不要仅仅因为股价下跌而减仓),也有的可能反而是加仓的好机会。

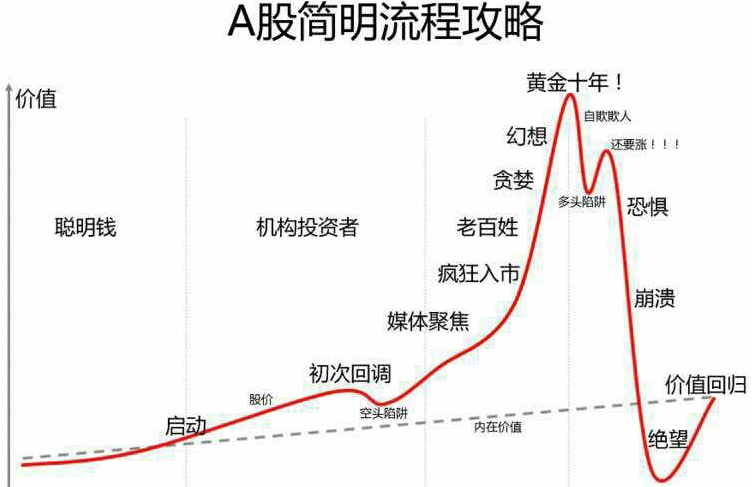

第五类是牛市崩塌引起的股价回撤。这一类回撤可以比作“倾巢之下,焉有完卵”。2007年的牛市是一个完整意义上的牛市。所谓完整意义上的牛市,就是整个市场上已经找不到敢继续持有的股票,更别提建仓了。任何一个牛市,都将以一地鸡毛结束。这类牛市崩塌引起的回撤,是有非常大的概率可以预见的。2015年的牛市,我们认为是一个“半截子”牛市。因为即使是上证指数在5178点的最高点,还有不少股票处于合理甚至合理偏下的估值位置。但是当时的情况是,中小创的估值已经疯狂,并积累了大量高杠杆融资盘。很多公募私募不顾风险,一起炒作中小创。当证监会杀配资时,爆仓使得中小创连续跌停完全丧失流动性,公募私募只得抛售蓝筹股来应对巨额赎回。牛市崩塌引起的回撤,所有的投资者,无论是个人投资者还是机构投资者,都应该提前做好准备,尽可能避开这类回撤。并且,安全的投资体系,需要先假设不能在牛市逃顶,仍然可以获得相当的浮动盈利而不会亏损。我们要牢记牛市是用来卖股的,不是用来买股的。

那么回撤有规律吗?

有。但肯定不是“连续上涨xx日会回撤”、“涨停板的下一日会回撤”、“高出60日均线xx%会回撤”或者“利好出尽要回撤”这样的规律。关于回撤,我们最确定的是——回撤一定会发生。但是不同类型的回撤,规律不同。对于股价随机游走引起的回撤、个股短期高涨情绪回落引起的回撤、黑天鹅事件引起的回撤、短期业绩回落引起的回撤,我们发现的规律是——不知道什么时候会发生,不知道在什么位置会发生,不知道回撤多大幅度后会结束。我们将之归结为“不可避免的回撤”。对于长期业绩下滑引起的回撤,和牛市崩塌引起的回撤,是有比较大的可能性可以预见的。我们将之归结为“可能可以避免的回撤”。这部分回撤才是我们最需要关注和预防的,考验我们对商业的洞察力和对人性的感知力。分散持股,构建一个相关性较小的股票组合,可以在一定程度上减轻个股的某些“不可避免的回撤”,从而减轻“市值回撤”或者“净值回撤”。但是分散持股并不是防范“可能可以避免的回撤”的主要手段。

个人投资者和机构投资者如何面对回撤?

个人投资者相对于机构投资者最大的优势就是“对资金的绝对控制权”。个人投资者可以绝对控制投资的资金量、仓位和投资期限。但是很多个人投资者放弃了这个最大的优势,将短期资金投入股市,听消息买卖,追涨杀跌,动用杠杆资金(杠杆资金的平仓规则和杠杆成本都限制了投资期限)。这种情况下个人投资者必然会被各种“不可避免的回撤”所困扰。如果个人投资者能够看清股价幻象,牢牢把握“对资金的绝对控制权”,将关注力集中在公司长期经营业绩和市场整体情绪上,那么“不可避免的回撤”将不再是一种困扰,“可能可以避免的回撤”也可能被预防。“不可避免的回撤”发生后,可以不动,可以伺机加仓。“可能可以避免的回撤”应事先尽量预见和防范,或者尽快做出反应,可以减仓、清仓,或者用期货 、期权工具来对冲,加保险。希望证监会能够尽快推出个股期权工具,完善我们的工具箱。

机构投资者并没有对资金的绝对控制权,开放式、定期开放式基金还面临投资理念不端正的客户的赎回压力,所以困难会更大一些。机构投资者既需要自己守得住不随便卖出,还需要帮助客户守得住不随便赎回。如果股市里的个股不是每天报价,而是每半年或者一年才交易一次,绝大多数个人投资者买入和卖出时会更审慎,投资成绩也会更好。封闭式基金、定期开放式基金如果大幅降低净值播报频率,本来可以变相实现这种机制,帮助部分客户规避频繁面对回撤的痛苦。可惜不少基金还是愿意频繁地播报净值,让客户频繁去感受净值的回撤。

之所以人们害怕“回撤”,心理学上的机制是“损失厌恶”,浮亏一块钱造成的心理影响至少是浮盈一块钱的2倍,这也是进化造成的结果。如果对股市规律没有深刻理解,是很难淡看波动的。当前不少机构为了迎合客户,将控制“回撤”作为头等大事。如果净值能直线增长当然是好事,但这在股市中是不可能的。大多数机构用“止损”手段控制“回撤”,显然解决不了问题,净值下跌10%就砍掉,运气差的话连砍几次净值就归零了,有时候很好的加仓机会反而变成了永久性损失。用复杂的“对冲”工具消除“回撤”的同时,也同时消除了可能的收益,增加了成本。当然,如果只做打新和套利的策略,没有回撤,但收益却远不如股票,为了追求更高的长期收益,必须不能把波动简单当做风险。

“回撤”并不可怕,甚至可能是我们的好朋友。看淡“不可避免的回撤”,防范““可能可以避免的回撤”,利用“可能带来更好买入机会的回撤” 。提高买入标准,事先假设避不开任何“回撤”,仍然能不亏损。潮水褪去的时候,我们还穿着沙滩裤。

|

|