马上注册,享用更多功能,让你轻松玩转本论坛。

您需要 登录 才可以下载或查看,没有账号?立即注册

×

本帖最后由 找窍门为上 于 2017-4-24 10:16 编辑

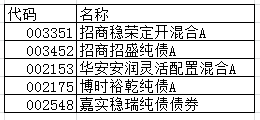

一、 委外基金是什么? 2016年,资产荒背景下,委外定制产品迎来了一波大爆发,数据显示,在定制基金方面,截至2016年末,委外定制公募基金的总数量约为633只,资产总规模约为10753.5亿元,其中债券基金类的占比达八成。 委外定制产品一般指通过信托、基金通道形式进行产品合作,通常约定固定收益率,将自营资金或理财资金委托给基金、券商、信托和私募等公司投资,也有部分中小银行的委外业务以投资顾问方式操作。 二、 委外基金有哪些? 委外定制基金一般机构持股比例在95%以上,同时基金认购户数在200户左右,在募集期限上,相比于普通基金募集期为数月,委外基金募集期一般较短为几天。 最新政策表明,16年12月份后区分是否委外定制基金完全没难度了,最新政策要求,在基金申报时必须明确标明是否为定制基金,专门针对“委外定制”基金上报情况,重点集中于产品机构合作情况、投资决策独立性、以及中小投资者保护等,最核心是要基金公司出具承诺函。 综合业内人士观点:将“委外定制”基金明确出来,意味着将“机构版”和“大众版”分开,贴上“委外定制”基金标签后,属于“机构版”产品,对普通投资者起到提醒的作用,是一件好事。 部分早期成立的疑似委外基金如下:

三、 对中小投资者来说有何影响? 东方财富Choice数据显示,根据2016年半年报,基金公司全部基金份额中,机构投资者持有比例为53.27%;而在2015年,基金公司全部份额中,机构投资者持有比例仅占38.63%。也就是说,不到一年的时间,公募基金机构投资者持有的份额占比增长了14.64个百分点。 机构投资者持有比例的增加,导致公募基金集中赎回风险加大,对于普通投资者来说,很可能面临巨额赎回以及估值方法等引起的基金净值暴涨暴跌等情况,对此,南方某公募基金公司机构投资负责人建言,随着委外定制基金的增多,公募自身要形成机制,譬如,大额赎回后因四舍五入计算而对持有人造成的损失,应由基金公司填补。 从另一个方面看,对于个人投资者而言,是不是定制基金并不重要。定制基金只要不沦为实际上的通道,基金经理会更加努力追求收益。定制基金要着力避免的是在大额进出和委托人的特别性要求上损害中小投资者的利益。 天天基金是中国A股首家财经门户--东方财富旗下的全资子公司,同时也是证监会批准的首批独立基金销售机构。天天基金凭借其专业、及时、全面、权威的财经平台优势,为广大投资者提供一站式金融理财服务。截至2015年底,天天基金累计基金销量超10000亿元。

银行委外监管收紧 保险系基金乘势而上

在证监会和银监会双管齐下规范委外产品的发展后,委外的风向似乎开始转变。对于基金公司而言,银行委外遭遇严格监管无疑意味着一个时代的落幕,传统的“通道式”委外已经不再具备市场,未来或出现两种局面,一是银行委外规模收缩,这对于银行系背景的基金公司无疑影响巨大;二是一些非银行资金可能会更加占优。

一个时代的落幕势必意味着一个新时代的崛起,有基金公司高管直言,风险厌恶度高的银行资金会缩小投入资金量和选择基金公司的范围,而保险系等较银行资金风险接受能力更高的资金可能会加大在权益类领域的投入。

无论是何种模式,基金公司都需要对委外业务进行调整,到底是继续选择与银行资金合作,还是尽可能地提高自己的主动管理能力从而适应各种非银行系资金的需求,是未来差异化发展的关键。

银行委外监管收紧

在银监会近期接连下发多份指导文件,先后限制银行三种套利模式、非银机构利用委外资金进一步加杠杆、加久期、加风险等现象后,有银行人士对记者表示,银行系基金公司的优势将被终结,“在委外强监管下,银行的选择只能是撤出一部分资金,毕竟任何放大风险的主动管理措施都不符合银行的风控要求。”

沪上某基金公司投研人士认为,银行资金的风险承受能力极低,各家银行区别并不大,都是在较严的风控下拼管理费和超额收益。而目前银监会对委外产品的杠杆、久期都进行了限制,固定收益领域的投资也由无风险高收益变为较低收益,“进入拼差异化和管理能力的时代,不再是简单的通道固收委外了。”

也有基金公司人士指出,没有高收益的承诺,委外的资金很难再大规模的选择基金公司进行合作,而无法满足收益率的需求,基金公司也很难留住资金。

据悉,近期银行赎回委外产品的情况逐渐蔓延,赎回产品的规模在数千亿元,虽然相比委外大蛋糕的总量不算太多,但近一周以来银行赎回在加速,不排除未来银行委外会进一步缩水。

多家基金公司产品部人士对记者坦言,新产品发行受限,老产品频遭赎回,这绝对是委外最难度过的坎,若继续,委外最终势必会沉寂,银行系基金公司原本引以为傲的优势也不复存在,因为股东资金再雄厚也不可能拿太多委托给旗下基金公司。

保险系基金渐起

在部分业内人士看来,保险系基金公司有望乘势而上。

沪上一位基金经理表示,近来保险资金频频申购该公司旗下绩优权益类基金产品。他说,保险资金和银行资金的投资目标不一样,对业绩的要求更高,虽然风控也很严格,但相比银行资金可接受的风险范围大多了。有的保险公司可能会从整体风控的角度要求大盘蓝筹的配置较高,有的则对中小盘和成长股的持股比例有要求,有些保险资金对波动率要求控制在较小的区间内,更喜欢分红多的上市公司。

申万宏源的数据显示,截至2016年年底,保险资金共计13.4万亿的资金规模中来自银行的资金占比仅为23.06%,在所有资管机构中与银行资金相关性最低。因此,在银行资金投资受限时,保险系基金公司受到的影响可能也最低。

有险资基金内部人士告诉记者,他们成立比较晚,会先把保险资金这块资源给吃透,他们对于嫁接险资非常有经验,而拓展银行渠道则是他们的弱项。在过去委外大发展的时候,保险系基金收获不大,因此,现在委外的陆续撤资对他们几乎没有影响。而险资的资金量也相当大,对于保险系基金来说,不仅是对接自己股东公司的险资更有优势,而且对接所有的险资都有优势。

他说,对于后发的保险系基金来说,股东方大多有支持政策。去年以来,有些小型险资基金公司,通过股东的资金支持,仅仅发行一两只基金就可以迅速将规模做大,这就是险资“靠山”的力量。

截至目前,保险系基金公司已经扩容至7家,除了可能由太保入主的国联安外,目前尚在排队的还有华夏人寿、合众人寿和安邦人寿等,分别打算发起设立华瑞基金、合众基金和安邦基金,未来保险系基金公司将持续扩容。

上述基金公司投研人士指出,未来的委外除了差异化,会逐渐变得更加定制化,“这样的定制化会根据不同的机构有所区别。”

|